Mustafa Durmuş

Önce, ihracatçının döviz gelirinin TCMB’ye satılması zorunlu kısmının yüzde 25’ten yüzde 40’a yükseltilmesi yönündeki karar, ardından da BDDK’nın makro ihtiyati tedbir olarak açıkladığı 24.06.2022 tarihli ve 10250 sayılı aşağıda özetlenmiş olan Kurul Kararı:

Şirketin, bağımsız denetime tabi bir şirket olması, yabancı para (YP) nakdi varlıklarının (altın dâhil, efektif döviz ile bankalardaki YP mevduatın) TL karşılığının 15 milyon TL’nin üzerinde olması ve YP nakdi varlıkların TL karşılığının aktif toplamından veya son 1 yıllık net satış hasılatından büyük olanının yüzde 10’unu aşması halinde, şirket TL cinsinden ticari kredi kullanamaz.(1)

Kısaca, bankalar haricinde yukarıdaki üç koşula sahip bulunan sermaye şirketlerinin nakdi ticari kredi kullanabilmeleri için, ellerindeki bugünün kurundan 867 bin dolarlık dövizden fazlasını TL’ye çevirmeleri (satmaları) gerekiyor. Bu da sermaye kontrolleri döneminin başladığının işareti olarak değerlendiriliyor.

Nitekim bu önlemin ardından ilk haftada tüzel kişilerin bankalardaki toplam döviz mevduatı 2,6 milyar dolar azaldı. (2)

Döviz krizini öteleme çabası

Bu önlemlerin patlamaya hazır bir döviz krizini ötelemek için alındığı açık. Ancak dünyada bu ve benzeri önlemlerin piyasalarda, özellikle de yabancı yatırımcılar arasında bir panik yaratarak, söz konusu döviz krizini iyice yakınlaştırdığına ilişkin çok sayıda deneyimin olduğunu da unutmamak lazım.

Keza böyle bir önlemin kredi kullanımını yavaşlatarak, bunun da ihracat başta olmak üzere üretime dönük yatırımları ciddi biçimde azaltarak reel sektör üzerinde daraltıcı bir etki yaratması kaçınılmaz olacak (nitekim bu yönde yoğun eleştirilerin gelmesi üzerine Kurul kredi kullanımdaki belgeleme koşullarını yumuşattı) .

Diğer taraftan 6’lı Millet İttifakı’nın yaptıkları en son toplantıda bu konuya da yer verildi ve bu karar sermaye kontrollerine geçiş olarak değerlendirilip eleştirildi. İttifak olası kendi iktidarları döneminde böyle kontrollere gitmeyeceklerinin, serbest bir sermaye rejiminin kurallarına bütünüyle bağlı kalacaklarının sözünü verdi (3) (bunun değerlendirmesini yazının ikinci bölümünde yapacağız).

Sermaye rejimi tekrar masaya yatırılmalı mı?

Bu ve benzeri gelişmeler kaçınılmaz olarak sermaye kontrollerinin ne olduğu, bunlara yol açan faktörleri, ekonomiye yararlı mı, yoksa zararlı mı oldukları ama her şeyden önemlisi bunların emekçilerin yaşamını nasıl etkilediği gibi konuları masaya yatırmamız gerektiğini ortaya koyuyor. Böyle bir sermaye kontrolü tartışması aslında serbest sermaye rejimini de tartışmak anlamına geliyor.

Kuşkusuz bu tartışmaları yaparken ekonominin ne durumda olduğu, gelen ya da giden sermayeden hangisinin kontrole tabi tutulacağı gibi önemli hususları da gözden kaçırmamak gerekiyor.

Sermaye kontrolü nedir?

Sermaye kontrolleri, “az gelişmiş ülkelerin ekonomilerine giren ya da bu ekonomilerden çıkan kısa vadeli borç giriş ve çıkışlarının neden olduğu döngüleri yumuşatmaya, finansal istikrarsızlıkları azaltmaya ve daha bağımsız bir para politikası uygulamaya yardımcı olan sermaye hesabına dönük düzenlemeler” olarak tanımlanıyor. (4)

‘Etkin işlediği varsayılan’ piyasalarda bozulmalara neden oldukları ve diğer bazı açık maliyetleri olduğu gerekçeleriyle, özellikle de ana akım iktisatçılar arasında kötü bir üne sahip bulunmalarına rağmen, hâlâ çok sayıda ülke bunları uygulamaya devam ediyor. Çünkü doğru tasarlanmaları halinde ülke refahına da, küresel ekonomiye de tehdit oluşturmadığı, aksine ulusal ekonomilere fayda sağladığına inanılıyor.

Amaç: Sermaye akımlarını sınırlandırmak, döviz kurunu kontrol etmek

Bu düzenlemeler hükümet, Merkez Bankası ya da diğer düzenleyici kurumlar tarafından, gelen ve giden yabancı sermaye akışını sınırlandırmak, kontrol altına alabilmek amacıyla yapılıyor.

Ancak, mal, hizmet ve sermaye akımları anlamında bu denli küreselleşmiş bir kapitalizmde sermaye kontrollerinin, finansal krizleri bütünüyle önleme konusunda ne denli yeterli oldukları da tartışmaya açık bir konu. Nitekim bu düzenlemeleri savunanlar dahi, bunların finansal çalkantıları hafifletmeye yönelik bütüncül bir makroekonomik ve finansal politika paketinin yerini tutamayacağını, böyle bir paketin sadece bir parçası olabileceğini kabul ediyorlar.

Sermaye kontrollerine karşı çıkanlara göre ise bu düzenlemeler, başta GSYH büyümesi olmak üzere, ekonomi üzerinde ciddi olumsuz etkilere sahipler. Öyle ki; sermaye arzını azaltırlar, finansman maliyetini yükseltirler, uluslararası sermaye piyasalarına erişemeyen yerli firmaların karşılaştığı finansal zorlukları daha da artırırlar, karar alma konusunda piyasaların konumunu zayıflatırlar, yolsuzluk riskini ve gereksiz bürokrasiyi artırırlar, ayrıca özel mülkiyet haklarının kullanımını kısıtlarlar. (5)

Kısaca, bu yaklaşım çerçevesinde sermaye kontrolleri, hem kısa hem de uzun vadeli olarak sermaye maliyetini artırıyor, finansman imkânlarını sermaye kontrol rejimi tarafından desteklenen yanlış yatırımlara yönlendiriyor ve yolsuzluğu teşvik ediyor. (6)

İdari-piyasa temelli, geçici-kalıcı önlemler

Sermaye kontrolleri, uygulamada ülkelere göre değişse de, genelde iki biçimde gerçekleşiyor: (i) İdari ya da doğrudan kontroller (miktara dayalı) (ii) Piyasa temelli ya da dolaylı kontroller (fiyata dayalı).

İlk gruptakiler sermaye hareketlerinin yasaklanmasını, kısıtlanmasını ya da izne bağlanmasını içerirken, ikinci gruptakiler, açık ya da örtülü vergiler (Tobin Vergisi gibi) ya da ikili ya da çoklu kur rejimleriyle işlemin fiyatını etkileyerek sermaye hareketlerini daha pahalı hale getirmeyi, böylece de caydırmayı hedefleyen önlemlerden oluşuyor.

Kısaca sermaye kontrolleri, vergileri, tarifeleri, mevzuata ilişkin düzenlemeleri, miktarsal kısıtlamalarını içeriyor ve hisse senetleri, devlet tahvilleri, krediler (dış borçlar) ve döviz işlemleri gibi birçok finansal varlık biçimini etkiliyor.

Bu bağlamda, Türkiye’de BDDK’nın aldığı son karar, her ne kadar ticari kredilerle ilgili gibi gözükse de, idari ya da doğrudan kontrol biçiminde bir sermaye kontrolü olarak değerlendirilebilir. Zira bu kararla, döviz kurunun yükselişini önleme gerekçesiyle, şirketlerin belli bir düzeyin üstünde döviz tutmalarını yasaklanıyor. Böylece, muhtemelen, ekonomideki hali hazırdaki dövizin el değiştirerek rezervlerin güçlendirilmesi ve kurun baskılanması amaçlanıyor. Öte yandan bunun ülkeye (ihracat ya da turizmde olduğunun aksine) yeni döviz gireceği anlamına gelmediği açık.

Sermaye kontrollerini geçici ya da kalıcı olmaları anlamında da sınıflandırabilmek mümkün. Geçici kontroller ‘sıcak para’ akımlarına karşı alınan acil önlemleri anlatıyor. Birçok gelişkin ülkenin geçmiş yıllarda güvendiği ve birçok azgelişmiş ülkenin bugün kullandığı kalıcı kontroller ise uzun vadeli bir kalkınma stratejisinin bir parçası olarak ele alınıyorlar.

Günümüzde uzun vadeli/kalıcı sermaye kontrol rejimleri azgelişmiş ülkelerde daha yaygın olarak görülüyor (Asya, Afrika ve Doğu Avrupa’daki bazı ülkeler ). Bu bağlamda bu ülkelerin yarısına yakını finansal olarak kapalı ekonomiler olarak nitelendiriliyorlar.

Çin: Kalıcı sermaye kontrollerinin en başarılı örneği

Genellikle ülkeler, oynaklığı azaltmak, az gelişmiş finansal sistemleri korumak ve ihracat performansını bozabilecek büyük sermaye girişlerinden kaynaklanan para biriminin aşırı değerlenmesini sınırlandırmak için uzun vadeli bir stratejinin parçası olarak kalıcı kontrolleri kullanıyorlar.

Araştırmalara göre, geçmişte birçok ülke kalıcı kontrollerin kullanılmasıyla hızlı gelir ve ihracat artışı elde etti. Çin, uzun vadeli sermaye kontrollerinin başarılı bir biçimde uygulamasının en iyi örneklerinden biri. Çünkü bu ülkede hayata geçirilen sermaye kontrolleri, ticari bankaların sağlamlığını bozabilecek oynaklığı sınırlamasına yardımcı olduğu gibi, ihracat artışını desteklemek için düşük değerli bir ulusal paranın varlığını mümkün kılıyor, devlet bankalarının işletmelere düşük faizli krediler sağlamasına yardımcı oluyor ve bu sübvansiyonlu krediler sanayi üretimini destekliyor. (7)

Sermaye kontrolleri neden gündeme geliyor?

Sermaye kontrolleri ilk olarak, IMF’nin kurucularından olan Harry D. White (ABD) ve John M. Keynes (Birleşik Krallık) tarafından gündeme getirildi. Bu iktisatçılarca (1944 yılında IMF kurulurken), uluslararası para sisteminin temel parçası olarak sermaye akımlarına kısıtlamalar getirilmesinin, böylece finansal istikrarın sağlanarak, kapitalist birikimin kesintisiz olarak sürdürülebilmesi için bu kısıtlamaların şart olduğu ileri sürüldü.

Ancak IMF’ye o dönem hâkim olan bu kontrolcü yaklaşım 1980’lerden itibaren kapitalizme damgasını vuran küreselleşme, finansallaşma ve neo-liberalizm döneminde reddedildi ve bu yönde başta azgelişmiş ekonomiler olmak üzere dünyanın önemli bir kesiminde dalgalı kur rejimleriyle birlikte serbest sermaye rejimleri hayata geçirildi.

Neo-liberal dönemde, tasarruf açığı olan azgelişmiş ülkelerin (kalkınma ve büyümelerinde kullanılmak üzere), tasarruf fazlası olan ülkelerden gelecek sermaye akımlarıyla bu açıklarını kapabileceklerini ileri süren çok sayıda teorik çalışma da bu görüşü güçlendirdi.

Böyle bir beklentiye rağmen uygulamada elde edilen sonuçlar çok farklı oldu. Dış finansman ihtiyacı içindeki ülkeler bu sermaye akımlarından yarar sağlamaktan ziyade, ortaya çıkan finansal çalkantılardan dolayı, zarar gördüler. 1994 ve 1997 yıllarında patlak veren Latin Amerika ve Asya krizleri ve Türkiye’nin de deneyimlediği 2001 krizi bunun en somut örnekleridir. Bu ülkelerde finansal varlık fiyatları ve enflasyon aşırı biçimde yükseldiği gibi, dış borç stokları, döviz kuru ve faiz oranları rekor düzeyde arttı, sonuç olarak ekonomiler krize sürüklendi.

Keza serbest sermaye rejimlerinin sorgulanmasına neden olan bir diğer önemli gelişme 2008 yılında ortaya çıktı. ABD’de başlayan ve serbest sermaye hareketleri sayesinde üç hafta içinde tüm dünyaya yayılan 2008 küresel finansal krizi sonucunda sermaye kontrollerinin kullanımına karşı olan muhalefet giderek zayıflamaya başladı.

Sermaye hareketleri iktisadi kriz ilişkisi

Türkiye ekonomisi gibi son 20 yıldır çok yüksek cari açıklar vererek (örneğin bu yılın Ocak-Mayıs döneminde cari açık 2,3 kat artarak, 12,4 milyar dolardan 28,1 milyar dolara çıktı) (8) büyüyen bir ekonomide yabancı kaynak ihtiyacı, dolayısıyla da uluslararası sermaye hareketleri son derece önemli bir konumdadır.

Bu kaynakların kabaca üç tür olduğunu biliyoruz: Doğrudan yabancı sermaye yatırımları, portföy yatırımları ve diğer yabancı yatırımlar (dış krediler/borçlar).

Bunlardan uzun vadeli doğrudan yabancı sermaye yatırımları, sanıldığının aksine, azgelişmiş ekonomilerden ziyade asıl olarak gelişmiş ekonomilere gidiyor. Azgelişmişler içinde Çin aslan payını aldığından (9), örneğin Türkiye gibi ülkelere hem çok düşük bir pay düşüyor (son dönemde yıllık 8 milyar doların altında), hem de bu yatırımlar özelleştirmelere ve son yıllarda daha çok emlak, konut alımı gibi gerçekte doğrudan yatırım sayılamayacak finansal alanlara yapılıyor. Ayrıca sermaye sağlayan ülkeye doğru devasa kâr transferleri yapılıyor ve elde edilen kârların vergi cennetlerinde düşük ya da sıfır vergilendirilmesi yüzünden sermayenin girdiği ülkenin potansiyel vergi gelirleri de azalıyor.

Borsaya, Hazine bono ve tahvillerine ve banka mevduatlarına gelen kısa vadeli (portföy) yatırımları, asıl olarak yüksek faiz- düşük kur makasının açıklığından yararlanarak spekülatif yüksek kârlar elde edebilmek için geliyor. Ancak böyle akımlar ülke insanının önemli bir kısmını yoksullaştırdığı gibi, aşağıda açıklandığı üzere, ani çıkışlar yaparak ödemeler dengesi krizi veya döviz krizlerine neden oluyor.

Dış krediler ise, karşılığında ödenen normalin çok üstündeki yüksek faizler yüzünden ülkeden dışarıya bir varlık transferiyle, ayrıca ülkenin bir kısım vergi gelirleri bu borçları ödemek için kullanıldığından, halka dönük sosyal harcamaların azalmasıyla sonuçlanıyor. Bu da emekçiler başta olmak üzere toplumun büyük bir kesiminin yoksullaşmasına neden oluyor.

Ayrıca, alınan dış borçlar ülkenin gelişimi ve kalkınması için kullanılmaktan ziyade, büyük sermayedarları ve servet zenginlerini daha da zengin etmeye dönük işlere ve projelere harcandığından, dış kredilerle/borçlarla birlikte ülkedeki yolsuzluklar da artıyor. Yurt dışına çıkartılan servetler, alınan dış borçlarla paralel bir biçimde büyüyor. Özellikle de otoriter yönetimlerin parçası siyasetçiler, bürokratlar ve iş insanları yurt dışına büyük çapta servet kaçırıyorlar. Sermaye kontrollerinin olmaması böyle bir servet transferini kolaylaştırıyor.

Keza dış borç stokları hızla büyüyüp bunlar gelecek kuşaklar için bir yük oluştururken, ülke ekonomisi hızla finansallaşıyor, bu da bir süre sonra finansal krizlerin patlak vermesiyle sonuçlanıyor. Dış borçlarını ödeyemeyen ülkeler yakın geçmişte Yunanistan, bugünlerde Arjantin ve Sri Lanka’da (ve hatta Türkiye’de) olduğu gibi ciddi bir sosyoekonomik çöküşün içine sürükleniyor. Böylece dış borçlar emperyalizmin azgelişmiş ülkeleri sömürgeleştirerek çökertmesinin en etkili aracı olarak hâlâ işlev görüyor.

Serbest sermaye hareketleri ödemeler dengesinde krize neden oluyor

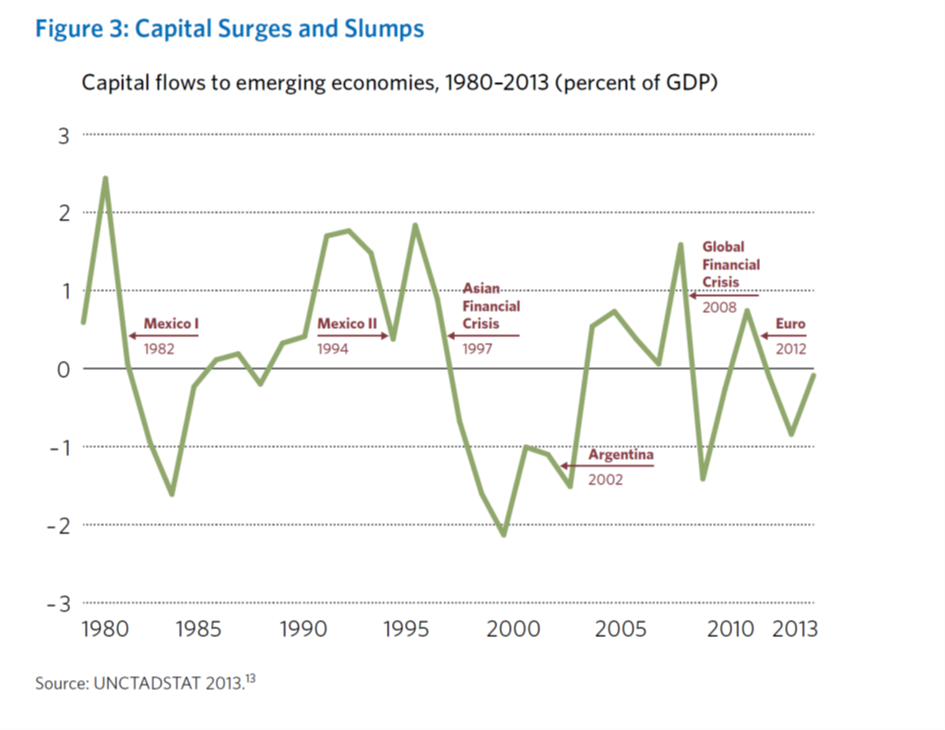

Aşağıdaki grafik küresel çapta ortaya çıkan finansal krizlerle, uluslararası sermaye hareketlerindeki büyük çaplı dalgalanmaların aynı yönde hareket ettiklerini ortaya koyuyor. (10)

Kısaca, 1980’lerden 2013’e kadar görülen sırasıyla; 1982 ve 1994 Meksika krizleri, 1997 Asya krizi, 2002 Arjantin krizi, 2008 küresel finansal kriz ve 2012 Avro Bölgesi krizleri ile uluslararası sermaye hareketleri aynı yönde hareket ediyor.

Uluslararası sermayenin gelgitleri

Hintli Marksist iktisatçı Patnaik bu durumu kapitalizmin ‘gelgitleriyle’ (med cezir) açıklıyor. Ona göre, kapitalizmde ekonomik faaliyetlerin düzeyi uzun süreli gelgitlere tabidir. Öyle ki ekonomi yükselişteyken bu durum kapitalistlerde ‘cesaret artırıcı, yüksek risk alıcı yönde olmak üzere adeta sihirli bir iksir etkisi’ yaratır. Kapitalist girişimciler yurt içinde ve yurt dışında yüksek riskli ama yüksek kârlı finansal yatırımlara yönelirler. Aslında bu durum sanal bir canlılıktan (öfori) öte bir şey değildir. Nitekim ekonomi inişe geçtiğinde, durum tersine döner ve kapitalistler karamsarlığa düşerler. Böylece riskten kaçışlar artar, kapitalistler mevcut yatırımlarını ve varlık tutmaya ilişkin tercihlerini sorgulamaya başlarlar ve sonuçta yatırımlarını kısarlar. Bunun yerine (getirisi olmasa dahi) nakitte kalmaya yönelirler ki bu da ekonomik çöküşü hızlandırır. Ayrıca dünya ekonomisi resesyona doğru giderken, genelde korumacılık eğilimleri de artar, bu durum hem merkez hem de çevre ülkelerdeki sermaye hareketlerini kontrol edenler açısından çok büyük bir risk oluşturduğunda, bu sermaye güvenli limanlarına, merkez ekonomilere geri döner. (11)

Sonuç olarak, bu gelgitlerin neticesinde, çevre ekonomilere doğru olan fiziki sermaye yatırımlarının yanı sıra, borsa, hazine bonosu ve devlet tahvilleri, banka borçlanmaları ve mevduat gibi alanlara giden finansal sermaye akımları da kurur, ülkeden sermaye çıkışları hızlanır.

Hatta krizin derinleşip, karamsarlığın artmasıyla birlikte sadece yabancı sermaye değil, ülke kapitalistlerinin sermayeleri ve servetleri de yurt dışındaki daha güvenli, daha yüksek getiri sağlayan ülkelere kaçırılır. Sermaye hareketlerinin kontrolünün olmadığı ülkelerde bu sermaye girişleri kadar, çıkışları da engellenmediğinden çöküş süreci çok hızlı olarak gerçekleşir.

Sonraki yazı: “İktidar ve muhalefet aynı safta”.

Dip notlar:

- https://www.bddk.org.tr/Duyuru (26 Haziran 2022).

- Dünya Gazetesi, 8 Temmuz 2022.

- https://chp.org.tr/haberler/alti-siyasi-parti-genel-baskaninin-ortak-aciklamasi-ankara (3 Temmuz 2022).

- https://www.atlantafed.org/podcasts/transcripts/econsouth-now/110929-pros-cons-of-capital-controls (September 2011).

- Edwards, and J.D. Ostry, “Terms of trade disturbances, real exchange rates, and welfare: The role of capital controls and labor market distortions”, Oxford Economic Papers 44 (1992) s. 20-34.

- https://carnegieendowment.org/why-are-capital-controls-so-popular-pub (9 June 2011).

- TCMB, Ödemeler Dengesi İstatistikleri Mayıs 2022, https://www.tcmb.gov.tr (7 Temmuz 2022).

- https://www.oecd.org/investment/statistics.htm (30 Mart 2022).

- Kevin P. Gallagher, Richard Kozul-Wright, A New Multilateralism for Shared Prosperity: Geneva Principles for a Global Green New Deal, UNCTAD Global Development Policy Center (10 April 2019),

- Prabhat Patnaik, “Neo-Liberalism and the Diffusion of Development”, https://www.newsclick.in (18 November 2018).

Özgür Üniversite Türkiye ve Ortadoğu Forumu Vakfı

Özgür Üniversite Türkiye ve Ortadoğu Forumu Vakfı